房企杠杆偏高,2019年49家净负债率超100%

来源:标准排名官号 2021-01-08 21:04:59

发布单位:中国投资协会、标准排名

(二)营运能力

由于房地产企业开发周期较长,当期结转的营业成本主要对应以前年度的存货资金投入,周转效率的变动情况较为滞后,而且存货中土地成本占比较高,再加上房地产行业实行预售的特征,使得存货总额的周转率难以真实反映房企的运营效率。

因此,我们将传统意义的存货周转率用“存货 /预收账款”来代替,其中预收账款采用期初和期末余额的平均值来计算,衡量以本期的预收规模计算剩余货值的出清周期,指标越小,说明存货的去化压力越小,指标越大,说明去化压力越大(见图2)。

在中国房企百强中,2019年去化压力最大的两家房企分别是格力地产和云南城投,存货/预收账款分别为18.04和16.76,上述两家房企相当于按照目前的预售速度,需要16-18年时间能够卖完。

此外,“存货 /预收账款”该项指标数值较高的还有京投发展( 11.79)、世茂股份( 9.56)、新鸿基地产(8.94)、中国恒大(8.42),这 4家房企在不新增土地储备的情况下,按照2019年的销售速度需要8年以上才能完成去化。

标准排名研究发现,2019年房企百强的“存货 /预收账款”按照正态分布模型排列,剔除极端值后,发现 54 家房企的存货周转率位于1.03-2.28之间,41家存货周转率位于2.28-3.54之间,22 家存货周转率位于 3.54-4.79之间,以标准差调整期望值得出“存货/预收账款”最佳值为4.08,相当于存货转变预收账款的理想期限为 4年左右,从而将该值取为存货周转率系数的满分10分,依照正态分布曲线上离散程度由最佳值对应的满分向两侧递减修正计算得出各家上市房企的存货周转率系数。

为了衡量房企预收账款结转为营业收入的效率,我们采用“营业收入 / 平均预收账款”的预收账款周转率来衡量,其中平均预收账款为期初和期末预收账款的平均值(见图3)。

研究发现,“存货/预收账款”和预收账款周转率略有相似之处。在中国房企百强中,2019年,星河实业预收账款周转率数值最高为 52.33 ,其次是中国铁建(8.39)和九龙仓(8.37)。预收账款周转率最小的 3 家房企分别为三盛集团(0.34)、福晟集团(0.35)、德信地产(0.39)。

根据统计数据将房企百强2019年的预收账款周转率按照正态分布模型排列,剔除极端值后,发现有 83 家企业的预收账款周转率位于 0.33-1.21之间,28家企业的预收账款周转率位于1.21-2.10之间,以标准差 1.57 调整期望值得出预收账款周转率最佳值 1.8 左右,也就是说预收账款结转为营业收入的理想期限是略高于一年半,依照正态分布曲线上离散程度由最佳值对应的满分向两侧递减修正计算得出各家房企的预收账款周转率系数。

(三)盈利能力

2019年,中国房企百强毛利率最高的是九龙仓,高达84.85%,星河实业(72.77%)、太古地产( 71.68% )、绿景中国( 64.19% )、卓越世纪城(61.79%)排名第二至第五位。

毛利率最低的4家房企是恒盛地产( 2.10% )、南国置业(3.37%)、建发地产(6.54%)和北大资源(8.71%)。

统计数据显示,中国房企百强中有76家公司2019年毛利率在30%以上。其中,毛利率高于50%的房企有15家,15家房企毛利率在40%-50%之间,46家房企毛利率在30%-40%之间。

作为资金密集型行业的代表——房地产行业毛利率过高或过低都不正常。因此依据正态分布模型,我们计算出毛利率的最佳值为 41.5%,最接近该值的房企分别为荣安地产(41.61%)、天恒置业(41.43%)、大悦城控股(41.20%), 3 家企业毛利率系数便得满分10分,从而依照正态分布曲线上离散程度由最佳值对应的满分向两侧递减修正计算得出各家上市房企的毛利率系数(见图4)。

除毛利率外,考察房企盈利能力的另一个指标是期间费用率,衡量企业对于成本的管控能力。研究发现,云南城投和星河实业 2 家公司的期间费用率分别均超过 50% ,其中云南城投更是高达55.23%。云南城投高额费用直接影响其盈利能力,制约其造血能力,2019年云南城投亏损达 27.78亿元,逾过去 8 年净利润总和。而建发地产和南国置业、中海发展, 2019年期间费用率分别为2.72%、2.81%和3.28%。

从正态分布图中可以发现,2019年,中国房企百强期间费用率集中在5.32%-10.72%之间的企业高达 55 家,地产行业标杆保利发展(5.72%)、绿地控股( 5.84%)、招商局蛇口( 6.87%)、华润置地( 6.83%)、万科(7.01%)均处于此范围内;44家房企的期间费用率在 10.72%-16.12% 之间,阳光100、华南城、三湘印象、新华联、天恒置业、中庚地产、新湖中宝、亿达中国、瑞安房地产、万达地产、三盛集团、绿景中国、首创置业、大悦城地产、美好置业、恒盛地产、卓越世纪城、星河实业、云南城投等企业2019年的期间费用率超过20% 。

统计数据显示,2019年,中国房企百强期间费用率低于 10%的房企有 55家,标准排名剔除极端值,依据中国房企百强期间费用率的正态分布模型计算,得出2019年房企百强的期间费用率最优值为6.30%(见图5)。

考察房企盈利能力的另一个指标是总资产回报率,总资产回报率超过10%的房企有3家,分别是汇景控股(15.19%)、上坤地产(11.31%)、景业名邦(10.05%)。总资产回报率位于5%-10%之间的房企有47家,位于2%-5%的房企有80家。

低于 1% 的房企有 4 家,分别是泰禾集团 (0.48%)、美好置业(0.09%)、南国置业(0.07%)和以-1.12%垫底的云南城投。

在剔除极端值后,依据正态分布模型,最终测算出房企百强2019年总资产回报率的最优值为7.07% ,合景泰富和龙湖集团的资产回报率接近此值(见图6)。

(四)财务杠杆水平

由于中国目前实行商品房预售制,房地产企业账面都有巨额预收款项,交房后预收账款便结转为相应的营业收入,企业无须对外实际支付现金清偿,并且预收账款为企业带来大量现金,改善企业的现金流,提高企业的偿债能力,因此预收账款不能等同于企业一般的债务。

为了准确衡量房地产企业的负债情况,我们将不负有偿还义务的预收账款从总资产和总负债中均予以剔除。

最终我们计算得出,2019年中国房企百强中有 88家扣除预收账款后的资产负债率低于 75%的警戒线,其中太古地产(13.74%)、九龙仓(21.25%)、新鸿基地产(25.79%)、恒基地产(25.83%)四家港资房企负债率最低。这也显示出港资房企稳健保守的特点,在极度安全的舒适中也逐渐丧失了快速发展壮大的时机,与国内房企巨头早已不可同日而语。

另有 52 家房企高于75%的警戒线,其中超过80%的有28家,比 2018年多了近一倍,三盛集团(90.02%)、云南城投(93.48%)、北大资源(96.18%) 3 家房企超过 90%。

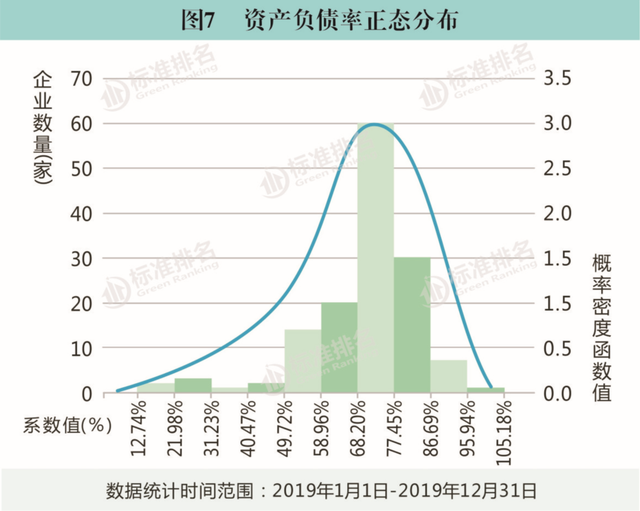

依据房企百强调整后的资产负债率正态分布模型,测算出资产负债率的最优值是56.63%,招商蛇口(56.27%)、华润置地(56.39%)、中海发展(53.81%)等标杆企业接近此值(见图7)。

财务杠杆另一指标——净负债率,与扣除预收账款后的资产负债率雷同,资产负债率低的公司净负债率也相对较低,但不同的是,首尾企业之间差距很大。

数据显示,净负债率最低的三家房企分别为太古地产( 5.10%)、长实集团( 5.48%)、建业集团( 5.60%);净负债率最高的房企是北大资源(942.20%)。

研究发现,中国房企百强2019年净负债率超过100%的有49家,低于50%的有 41家,最终依据正态分布模型测算出净负债率的最优范围为35%-58%。朗诗绿色地产(36.06%)、碧桂园(46.45%)、龙湖集团(51.02%)、保利发展(56.91%)均在此区间(见图8)。

(五)偿债能力

由于房企流动资产大都以存货为主,房地产开发周期较长,存货短期变现能力较差,且正常情况下房企存货的土地成本与楼房销售市价相差甚多,再加上流动负债中包含大量并不需要现金偿还且为无息负债的预收账款,因此使得流动比率并不能准确反映房企的短期偿债能力。

虽然速动比率去除了流动性较差的存货,但仍不能排除预收账款的影响,因此对房企短期偿债能力的判断仍存在一定偏差,因此我们选用将预收账款从流动负债中剔除后的速动比率、现金比率等来衡量房企的短期偿债能力。

2019年中国房企百强扣除预收账款的速动比率最高的 3 家房企是未上市的番禺海怡 (3.44)、星河实业(2.51)和卓越世纪城(2.20)。最低的 3家房企是天津房地产(0.10)、云南城投(0.11)、九龙仓(0.16)。

扣除预收账款的速动比率标准值应高于“1”,统计数据显示,高于标准值“1”的房企有43家,扣除预收账款的速动比率低于0.6的房企有31家。

最终依据正态分布模型测算出速动比率最优值为 1.26,中华企业( 1.27)、金地集团(1.26)、花样年(1.25)等接近此值(见图9)。

2019年,中国房企百强扣除预收账款后的现金比率最高的3家房企分别是长实集团( 1.73 )、太古地产( 1.19)、中华企业(1.05)均高于“1”。现金比率最低的 3家房企分别是恒盛地产(0.01)、云南城投(0.03)和天津房地产(0.04)(见图10)。

此外,转型大健康的鲁商置业和去年大股东流动资金问题频出的亿达中国现金比率均低至0.05。

标准排名认为,现金比率较低意味着短期偿债能力较差,一旦市场形势不好,企业去化不力,则会面临现金流断裂的风险;相反现金比率太高,则意味着企业账上有大量闲置资金,只能坐收银行利息,而不能用于企业经营的发展壮大。

最终依据正态分布模型测算出2019年房企百强的现金比率最佳值为0.70,中海发展(0.58)、三湘印象(0.62)、荣安地产(0.71)均接近此值。

我们用货币资金 / 短期债务来作为房企即时偿债能力的衡量指标,该指标和现金比率中的现金相比,剔除了三个月内可以赎回的有价证券等现金类资产。

2019 年房企百强中货币资金/短期债务最高为长实集团(1.76),其次为太古地产(1.19)、中华企业(1.07)、番禺海怡(1.00),最低值是天津房地产和云南城投,该比率均为0.04。此外,陆家嘴、北大资源、亿达中国、中庚地产、国瑞置业的“货币资金/短期债务”值也均低于0.1。

依据正态分布最终测算出“货币资金 / 短期债务”系数满分对应值是0.65。 融侨集团(0.66)、上实城开(0.63)、三湘印象( 0.62)、中国奥园(0.61)、中海发展(0.60)等企业接近此值(见图11)。

最后,我们用“( 货币资金+存货+投资性房地产-预收账款) /全部债务”来衡量房企的长期偿债能力,房企百强2019年长期偿债能力最强的依然是太古地产 ,指标数据高达6.01,九龙仓紧随其后,为4.21,新鸿基地产(2.72)和恒基地产(2.14)也均超过2。

中国房企百强中长期偿债能力风险最大的是中梁控股(0.22),另外,番禺海怡和中南建设的长期偿债能力值也均低于0.3。

数据显示,有98家房企长期偿债能力指标数值在 0.21-0.80区间,33 家房企该指标数值位于0.80-1.39区间,8家高于1.39。

依据正态分布模型最终测算出“(货币资金+存货+投资性房地产-预收账款)/全部债务”的最佳值为1.45, 星河实业(1.45)、大悦城地产(1.36)、瑞安房地产 (1.32)接近此值(见图12)。

(六)发展能力

由于“明股实债”是高周转房企所普遍采用的融资方式,虽然该方式会增大房企的所有者权益,但少数股东权益并不能作为母公司偿债的保证,因此我们用归属母公司所有者权益来计算房企的资本积累率。

最终测算得出,调整后的资本积累率指标数值最高的是景业名邦(3.95),中梁控股(2.38)和正商地产(2.31)排名第二和第三。电建地产、九龙仓、美好置业、华南城、冠城大通、格力地产、三盛集团、南国置业、恒盛地产、中国天保、云南城投、北大资源等房企该项指标数值较差。

研究显示,房企百强中有60家房企该项指标数值在0.0-0.12区间,50 家在 0.12-0.32 区间,高于 0.32 的有 13家。依据正态分布模型计算出调整后的资本积累率最优值为 0.33。华发股份(0.33)、新希望地产( 0.29)、保利发展(0.28)等接近此值(见图13)。

最后,我们用土地储备倍数来作为衡量房企发展能力的另一个指标,该指标为期末土地储备建筑面积与当期签约销售建筑面积的比值。

研究发现,截至2019年年末,上实城开的土地储备倍数名列房企百强第一位,数值为 50.08倍,这也意味着,按照 2019 年的销售去化速度,在不增加土地储备的情况下,上实城开需要50年才能卖完,广宇发展的土地储备倍数也高达47.08倍,瑞安房地产、恒基地产、天津房地产、新湖中宝、合生创展、云南城投、恒盛地产、明发集团、阳光 100、世茂股份的土地储备倍数也均超过15(见图14)。

研究显示,在公布土地储备倍数的92家房企中,24 家房企 2019 年土地储备倍数在 3-5倍区间,33 家房企 2019 年土地储备倍数在5-10倍区间。

在标杆房企中,绿地控股(1.63倍)、万科地产(3.81倍)、绿城中国(3.77倍)等土地储备倍数相对较低。宝龙地产(7.88倍)、招商蛇口( 6.48倍)、融创中国( 6.11倍)等土地倍储备数相对较高。

保利发展(5.20)、华润置地(5.18)、天山发展(5.11)、中国恒大(5.01)、中海发展(4.97)、金地集团(4.85)、龙湖集团(4.79)等房企土地储备倍数更为合理,能够满足未来五年的发展。

综上所述,标准排名依据绿色发展、营运能力、盈利能力、杠杆水平、偿债能力和发展能力等六大类指标,共16个细分指标系数单项分数,经汇总计算得出《 2020 中国房企绿色信用指数TOP50》。

此外,由于2019年绿色建筑二三星级认证面积较少或财务数据表现不佳,卓越世纪城、华宇集团、众安房产、中交地产、中华企业、中海宏洋、中国中铁、中国天保、中国电建、中国奥园、中庚地产、正商地产、长实集团 、云南城投、银城国际、亿达中国、阳光 100、星河实业、信达地产、新力地产、新华联、新湖中宝、新鸿基地产、五矿地产、天誉置业、广宇发展、天房地产、天恒置业、天地源、泰禾集团、太古地产、蓝光发展、首创置业、世茂股份、中洲控股、南山控股、深圳控股、上实城开、上海建工、大名城、三巽控股、三盛集团、融信集团、融侨集团、南国置业、明发集团、绿景中国、路劲基建、陆家嘴、鲁商置业、力高地产、九龙仓、景业名邦、景瑞地产、京投发展、嘉里建设、佳兆业、佳源集团、汇景控股、华远地产、华夏幸福、华南城、花样年、鸿坤伟业、恒盛地产、恒基地产、滨江集团、国瑞置业、时代中国、光明地产、冠城大通、格力地产、福星股份、福晟集团、番禺海怡 、德信地产、万达商管、大华集团、大发地产、金隅股份、北京城建、北辰实业、北大资源、保利置业未能入选2020中国房企绿色信用指数TOP50。

受篇幅所限,我们未能将绿色信用指数的16大系数原始数据一一公布,仅选取最能代表企业绿色信用水平的绿色建筑二三星级面积、存货周转率、毛利率、资产负债率、现金比率和土地储备倍数 6 大系数原始数据予以公布,以供读者参考,同时展现该评测的客观性与公正性。