华润置地2020年实现2620亿元销售目标(附股)

来源:网络整理 2022-06-13 13:05:39

2020年华润置地(1109.HK)实现签约销售金额2850.3亿元,同比增长17.5%,超额完成2020年实现2620亿元的销售目标,成功保住行业“前十”。

然而,在公司购物中心业务营业额成功破百亿的同时,其不断下滑的毛利率、增速大幅放缓的归母净利润和持续攀升的负债总额却让人难以忽略。

疫情和复杂外部环境的双重影响下,华润置地的挑战与机遇并存。

奋楫笃行,成功保十

2020年,面对突如其来的疫情和复杂的外部环境,华润置地在做好疫情防控的前提下高效推动复工复产,全面落实“降本、提质、增效”工作。3月底公司所有工程项目和售楼处全面复工,4月底公司主营业务全面恢复经营,5月公司旗下购物中心零售额强势反弹。

疫情后公司各项经营业务快速恢复,使得全年业绩实现稳定增长,超额完成2020年实现2620亿元的销售目标。据克而瑞研究院数据,华润置地2020年的全口径销售额排名为第9名,成功保住行业“前十”。

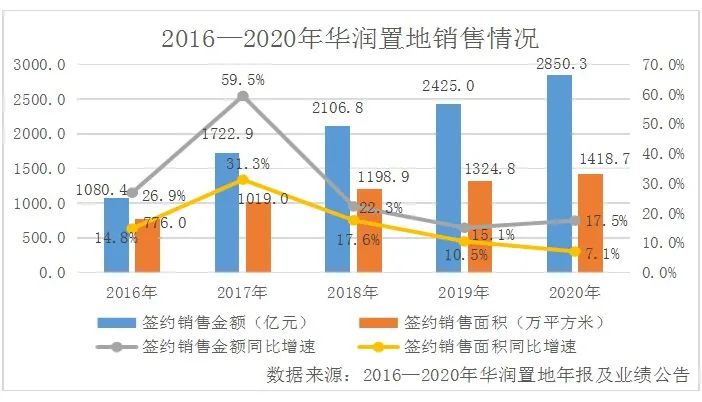

从销售情况来看,2016-2020年华润置地分别实现签约销售金额1080.4亿元、1722.9亿元、2106.8亿元、2425亿元、2850.3亿元,呈现持续增长态势。2016-2020年分别同比增长26.9%、59.5%、22.3%、15.1%、17.5%,2020年公司签约销售金额增速较2019年有所提升。

2016-2020年华润置地分别实现销售面积776万平方米、1019万平方米、1198.9万平方米、1324.8万平方米、1418.7万平方米,呈现持续增长态势。2016-2020年分别同比增长14.8%、31.3%、17.6%、10.5%、7.1%,自2017年达近5年最大增速后整体呈下降趋势。

分区域看,2020年华北大区、华东大区、华南大区、华西大区、东北大区、华中大区分别实现签约金额555.3亿元、793.4亿元、791.3亿元、275.3亿元、239.9亿元、195亿元。各区域签约金额占公司2020年签约金额的比例分别为19.5%、27.8%、27.8%、9.7%、8.4%、6.8%。其中,华东大区为公司2020年签约金额最大贡献区域。

2020年华北大区、华东大区、华南大区、华西大区、东北大区、华中大区分别实现签约面积308.4万平方米、269.1万平方米、269.5万平方米、226.8万平方米、193.5万平方米、151.4万平方米。各区域签约面积占公司2020年签约面积的比例分别为21.7%、19%、19%、16%、13.6%、10.7%。其中,华南大区为公司2020年签约面积最大贡献区域。

毛利率下降,尚未见底

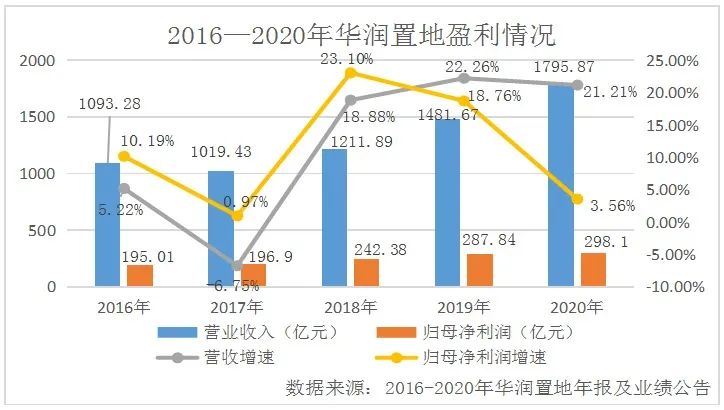

从盈利情况来看,2016-2020年华润置地的营业收入分别为1093.28亿元、1019.43亿元、1211.89亿元、1481.67亿元、1795.87亿元。营业收入自2017年达近5年最低值后呈逐年上升趋势。2016-2020年公司营收增速分别为5.22%、-6.75%、18.88%、22.26%、21.21%。营收增速自2017年达5年内最低值后在2018年快速回升,由负增长转为正增长,随后在2019年继续保持上升趋势,但在2020年略有放缓。

与此同时,2016-2020年华润置地的归母净利润分别为195.01亿元、196.9亿元、242.38亿元、287.84亿元、298.1亿元,呈逐年上升趋势。归母净利润增速分别为10.19%、0.97%、23.1%、18.76%、3.56%,2020年公司归母净利润增速较2019年大幅放缓。

此外,2016-2020年华润置地毛利率分别为33.74%、40.25%、43.39%、37.91%、30.86%,自2018年达5年内最大之后呈下降趋势。

毛利率的下滑是华润置地无法忽略的问题。

其中,开发物业毛利率由2019年同期的36.5%下降为29.1%。投资物业毛利率为66.4%,与2019年持平。对此,华润置地首席财务官解释称,公司在2016-2017年拿了一些高价地,结算时间落在2020年,所以公司进行了减值准备,再加上部分联营合营的项目,对核心净利润影响25.8亿元,由此拉低了项目结算的毛利率。此外,公司开发物业毛利率自2019年便有所下降,主要是受到行业趋势、地价上行、销售限价等影响。但是这样的下滑不会一直持续,预计2022年毛利率水平会达到底部,最低或为25%,此后将触底反弹。

未来,华润置地将通过双轮驱动,即开发物业和持有型物业两个板块来提升公司毛利率水平。同时,公司也将通过多元化拿地平抑一下公开市场上获取的低毛利项目,包括城市更新、集团协同等方式。其中,在城市更新方面,2020年华润置地转化了3个项目,总货值逾150亿元,毛利率在22%以上。目前,城市更新领域累计权益货值2100亿元,未来5年能转化1600亿元左右。

购物中心业务破百亿

2020年年报显示,华润置地经营性不动产业务阶段性承压,但公司仍主动减租。

具体来看,公司购物中心业务的营业额为100.9亿元,较2019年增长7.9%(剔除期内免租影响,同比实际增长16.2%),出租率为94.7%,同比下降0.2个百分点。

写字楼业务的营业额为16亿元,较去年增长15.5%(剔除期内免租影响,同比实际增长16.7%),写字楼出租率为81.8%,同比上升8.9个百分点。

酒店业务的营业额为10.9亿元,同比下降27%。酒店平均入住率为48%,同比下降22个百分点,为受疫情影响最大的业务。

2020年,华润置地在营投资物业总楼面面积共计1198万平方米,其中商业、写字楼、酒店的在营投资物业总楼面面积分别为576万平方米、128万平方米、63万平方米,分别占比48.08%、10.68%、5.26%。

公司在建及拟建投资物业总楼面面积共计988万平方米,其中商业、写字楼、酒店的在建及拟建投资物业总楼面面积分别为580万平方米、163万平方米、99万平方米,分别占比58.7%、16.5%、10.02%。

可以看出,华润置地对商业板块还是十分重视的,其在年报中也提到以购物中心为代表的投资物业是公司重点发展的业务板块,未来两至三年仍将是新建购物中心投入运营的持续高峰期。

截至2020年年底,公司万象系列购物中心已开业45个,储备项目57个。未来将进一步提升投资物业的开发及运营效率,确保租金收入持续稳定增长,并持续提升盈利能力。

挑战与机遇并存

此次疫情既是挑战也是机遇。2020年公司在土地市场相对冷清的一季度获取北京、沈阳、苏州等中心城市优质项目,精准把握投资机会华润置地年报,提高核心竞争力。二季度公司保持定力、绝不盲目追高。下半年,公司继续顺势而为,及时动态调整投资策略,发力深圳、广州、武汉等高能级城市。

2020年,华润置地共获取新项目69个,新增土地总计容建筑面积达1492.1万平方米,新增权益土地储备1148万平方米,聚焦在粤港澳、长三角、京津冀、成渝经济圈四大区域以及九大国家中心城市等一二线城市。

截止2020年年底,华润置地累计进入全球82个城市,总土地储备面积为6808.7万平方米,权益土地储备面积4801万平方米,土地储备布局与结构优质,可保障未来3~5年发展。

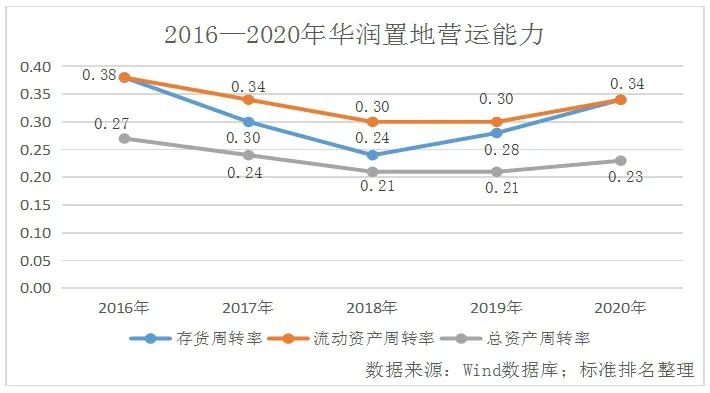

此外,从华润置地的营运能力来看,2016-2020年公司的存货周转率分别为0.38、0.3、0.24、0.28、0.34。流动资产周转率分别为0.38、0.34、0.3、0.3、0.34。总资产周转率分别为0.27、0.24、0.21、0.21、0.23。

虽然三项指标均在2020年较2019年有所提升,但均低于2016年的数值,整体均呈现下降趋势,说明华润置地2020年存货变现较慢,资产流动性一般。

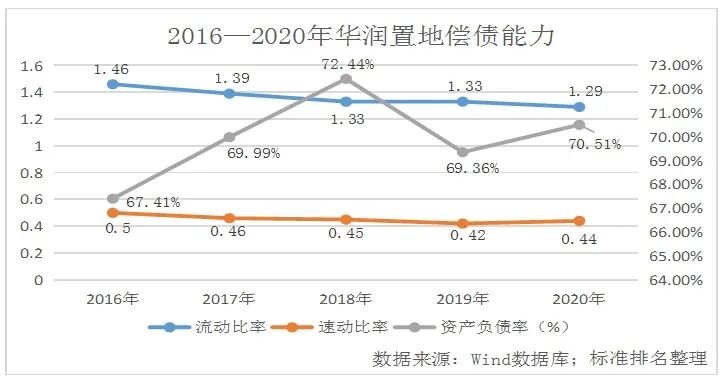

从短期偿债能力来看,2016-2020年华润置地的流动比率分比为1.46、1.39、1.33、1.33、1.29,自2016年达近5年最大值后整体呈下降趋势。2016-2020年华润置地的速动比率分比为0.5、0.46、0.45、0.42、0.44,虽然2020年公司速动比率较2019年有所提升,但是自2016年达近5年最大值后整体呈下降趋势,说明华润置地2020年资产变现能力和短期偿债能力较弱。

从长期偿债能力来看,2016-2020年华润置地的资产负债率分别为67.41%、69.99%、72.44%、69.36%、70.51%,2020年公司资产负债率较2019年略有提升。2016-2020年,华润置地负债总额分别为2878.86亿元、3362.1亿元、4750.39亿元、5286.35亿元、6127.99亿元,持续攀升的负债总额说明公司的债务问题仍没有很好的解决,财务风险持续加大。

立志做城市投资开发运营商

紧密围绕“城市投资开发运营商”的定位华润置地年报,华润置地代建代运营业务取得长足进展,成功打造了北京大兴国际机场综合服务楼、西安三中心、成都东安湖体育公园、嘉兴南湖湖滨红色文旅等国家级标志性项目。

截至2020年年底,公司累计获取代建代运营项目超过140个,协同主营业务项目落地超过10个。

未来,公司将继续坚持城市投资开发运营商战略定位,构建开发销售型业务、经营性不动产业务、轻资产管理业务三大主营业务与生态圈要素型业务有机联动、一体化发展的“3+1”业务模式,打造城市投资开发运营生态圈。

其中,开发销售型业务作为公司收益主要贡献者,为经营性不动产业务提供现金流支撑。经营性不动产业务为公司带来长期稳定收益,帮助开发销售型业务平衡风险、获取资源,提升轻资产服务能力。

华润万象生活作为公司商业运营管理及物业管理业务的平台,将成为新的业绩增长极,协同开发销售型业务获取资源,实现资产的保值增值。

2020年,公司物业管理业务覆盖全国69个城市,所管理的住宅及商业物业面积达1.19亿平方米。年内,华润万象生活实现营业额67.8亿元,其中,住宅物业管理服务营业额38.8亿元,商业运营及物业管理服务营业额29亿元。

此外,公司生态圈要素型业务将联合三大主营业务,共同构建城市投资开发运营的综合能力,既能有力支持主营业务业绩增长,又能自主盈利,自主发展,同时成为华润置地品牌影响力的突出贡献者。

2020年,公司生态圈要素业务营业额为154亿元(含集团内业务),其中城市建设运营业务营业额为149亿元。

目前,房地产行业增速见顶的趋势已比较明显,为城市提供从规划到投资、从建设到运营的一篮子高质量服务,已经成为地产企业必备能力。

华润置地将紧紧抓住新型城镇化、国家区域协调发展战略落地、消费升级、科技创新等重大机遇,通过产业布局和竞争策略的组合拳实现高质量发展。

践行绿色建造

华润置地注重减少自身经营活动对环境造成的影响,严格遵守《中华人民共和国环境保护法》等法律法规,并制定了《华润置地节能减排管理规范》等内部政策,建立了企业自然灾害预警及应急机制。

2019年,华润置地在运营阶段投入环境保护的资金总额达1905万元,较2018年略有增长。公司获得绿色建筑认证项目达69个,获得绿色建筑认证的建筑面积达1057.37万平方米。其中一星级绿色建筑497万平方米、二星级绿色建筑554万平方米、三星级绿色建筑6万平方米。

在污水处理方面,公司在建筑工地现场设置洗车台、排污沟和三级沉淀池,确保施工污水排放达到相关要求后才排入市政排污管道由市政污水处理厂统一处理。在临建生活区设置沉淀池、隔油池和化粪池,生活污水经处理并确保达到相关要求方可排放。此外,公司还设置了泥水分离器,加大循环用水,处理后的水用于绿化景观用水、扬尘治理、冲洗设备等。

在废弃物处理方面,华润置地根据“分类收集,分仓堆放,分别清运”的原则,将建筑垃圾和生活垃圾分类清运、统一处理,将灯管、电池等危废品交由专业第三方处理或回收。同时,在施工现场设置封闭式垃圾收集池,集中收集、清运建筑垃圾。此外,对于渣土、废砂浆等可回填利用的建筑垃圾进行回收利用。

在扬尘治理方面,华润置地督促施工单位制定有针对性的扬尘污染防治实施方案、采取遮盖、围挡、密闭、绿化、喷洒、冲洗等防尘降尘措施。同时,加强施工过程管理,严格落实“施工现场100%围挡、散装物料堆放100%覆盖、出入车辆100%冲洗、施工现场路面100%硬化、渣土车辆100%密闭运输、拆迁工地100%湿法作业”六个百分之百要求。

在噪音治理方面,华润置地在靠近噪声的敏感区设置隔音板、降噪板等屏蔽措施,从噪声传播途径进行控制。此外,公司积极采用低噪声施工工艺、具有降噪功能的施工工具或设置隔音棚,从噪声源头进行控制。

响应国家“全面开展蓝天、碧水、净土保卫战”的号召,承担企业公民的环境责任,持续完善环境管理与监督机制,将绿色发展理念融入企业运营的各个环节,不断完善环境管理体系,推动绿色建筑的发展,华润置地从未止步。

因绿色建筑等绿色指标较佳,华润置地位居中国投资协会、标准排名联合发布的“2020中国房企绿色信用指数TOP50”榜单第7名。