欧美四色套图

来源:欧美四色套图 2022-07-26 11:43:23

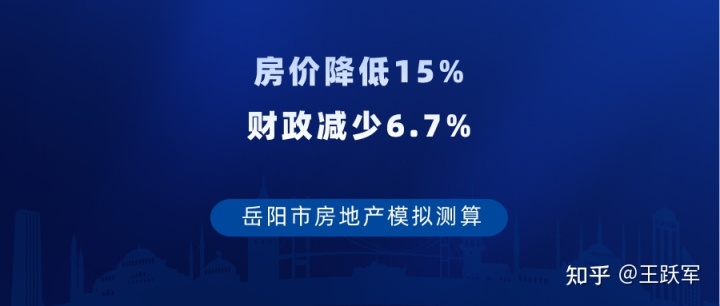

欧美四色套图最后,房价下跌,房企保交楼困难,居民购房热情降低,居民存款向企业存款转换的速度变慢。据《中国财富报告2022》显示,2021年我国居民资产中近70%是实物资产,其中绝大部分是房地产。但今年以来房价持续下跌,房产价值面临重估压力。同时民营房企陷入融资困境,部分地区保交楼出现问题,居民购房热情大幅降低。从销售数据看,7月二三线城市销售面积同比跌幅已经达40%-50%。传统上,在房地产上行周期中,居民购房→资金支付到开发商→居民存款转移到企业存款。而今年居民购房减少,一定程度上解释了居民存款增长快于企业存款的现象。 色色月天最近影响市场的最大问题引起了重视,同时银行股亦止住了大幅下跌的势头,各个板块之间的估值差距也达到极致,反映了投资者过度追捧与极端鄙视的感性情绪达到极致。被一群男人玩得嗷嗷叫小说3月初,人民币汇率还创下近四年来新高,但自中旬起出现调整的苗头。当时,俄乌冲突风险外溢叠加中概股监管加强、国内疫情大幅反弹,人民币汇率快速回调,一举抹去年内所有涨幅,之后围绕去年底的水平反复震荡。近期,因少数城市疫情蔓延,经济循环畅通问题更加突出,加重了市场对国内经济复苏和出口前景的担忧。4月19日,IMF下调中国今年经济增长预测值0.4个百分点,人民币汇率于当日起跌破6.40。4月22日,中间价和收盘价较上月底分别下跌1.7%和2.2%,较去年底分别下跌1.3%和1.8%。一切母婴产品,

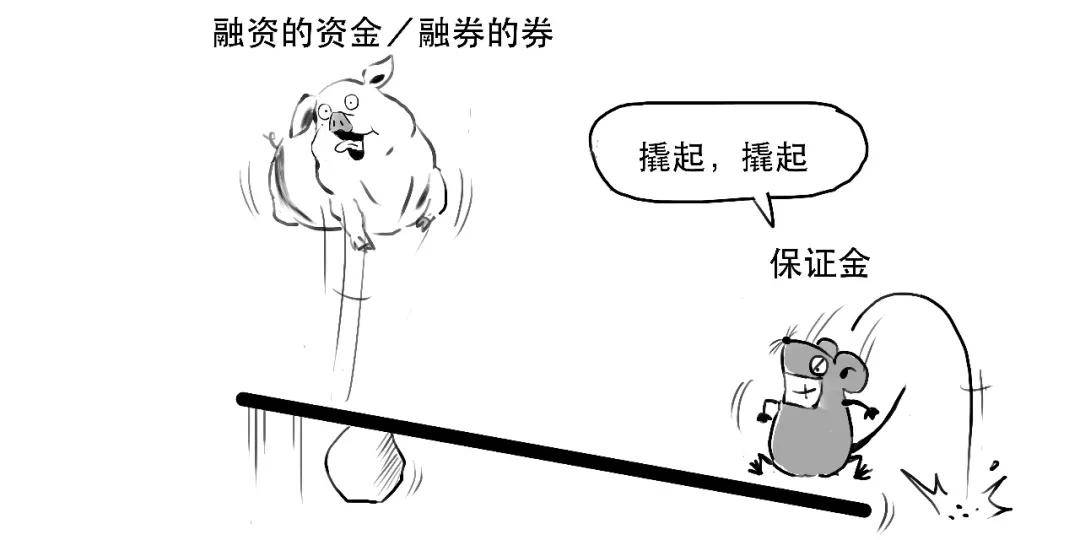

色色月天最近影响市场的最大问题引起了重视,同时银行股亦止住了大幅下跌的势头,各个板块之间的估值差距也达到极致,反映了投资者过度追捧与极端鄙视的感性情绪达到极致。被一群男人玩得嗷嗷叫小说3月初,人民币汇率还创下近四年来新高,但自中旬起出现调整的苗头。当时,俄乌冲突风险外溢叠加中概股监管加强、国内疫情大幅反弹,人民币汇率快速回调,一举抹去年内所有涨幅,之后围绕去年底的水平反复震荡。近期,因少数城市疫情蔓延,经济循环畅通问题更加突出,加重了市场对国内经济复苏和出口前景的担忧。4月19日,IMF下调中国今年经济增长预测值0.4个百分点,人民币汇率于当日起跌破6.40。4月22日,中间价和收盘价较上月底分别下跌1.7%和2.2%,较去年底分别下跌1.3%和1.8%。一切母婴产品, ,权威,专业,及时,全面,助您挖掘潜力主题机会!真实处破女在线视频炒股就看金麒麟分析师研报,二级组:郝斌、李依依、冯骏、杨旭、高红、姜时雨、武毓捷真实处破女在线视频基于此,我们对2022年剩下3个季度市场的方向判断是“牛市酝酿期”。其中,“牛市”的判断主要来自于国内宏观经济和金融市场均处于底部位置;“酝酿”的提法主要是考虑到海外的不确定性因素还存在,这些不确定性因素或多或少仍将对A股的走势带来扰动。04巴菲特到底要不要卖比亚迪没有?这个问题其实并不重要。这种问题,只要浮出水面,就是一柄反映投资人内心的魔镜:一面是化石能源立刻出现的短缺,另一面碳中和所亟需的百万亿级的投资。首鼠两端,市场随之呈现非常明显的跷跷板结构——化石能源板块上涨的时候,电新板块就相对低潮,反之亦然。但巴菲特不一样。在鸟瞰芸芸众生的视角里,他能做到魔挡斩魔。西方石油,一个供给侧的纯粹故事和犹犹豫豫的芸芸众生不同,巴菲特更喜欢用仓位完成最真诚的表达:美国证券交易委员会SEC最新的文件显示,伯克希尔哈撒韦在7月5至6日期间,再次花费697,777,920美元增持西方石油股票12,042,470股,买入的价格介于57.26-59.05美元,平均价格为57.94美元/股,也就意味着巴菲特至此已拥有西方石油1.75亿股,约18.7%的股份。在巴菲特5月股东会访谈中,他对西方石油持仓逻辑语焉不详,但他特意提到了石油储量的问题:“目前美国政府有上十亿桶的储量,尽管现在大家可能会觉得,这个国家有这么多石油储备是好事,但仔细想想其实依然不够多——三到五年这些储量就可能没了,你也不知道三五年后会怎样。”这句话给那些细心的抄作业投资人以明确的线索:在几年前,巴菲特带着100亿美金支持的阿纳达科股权争夺战中,西方石油就已经对阿纳达科的未探明储量做了比较保守的估计:合并之后,西方石油+阿纳达科的证实储量达到了35亿桶,但考虑到在二叠纪的未开发地块,西方石油未探明储量与已探明储量的价值已经高达1:1,这意味着并购完成之后未来西方石油将拥有极高的增储潜力。假如与估计一致,未来西方石油证实储量能够翻倍,巴菲特相当于今天就以558亿美金市值和近300亿美金负债的价格,买入了大约70亿桶证实油气储量,每桶证实储量价格在12美金左右。对行业内人士来说,这个数字有其特殊意义:自然资源研究公司GoehringRozencwajgAssociates于2021年10月1日发布了标题为“令人难以置信的萎缩的石油巨头”的研究。他们研究的四个石油巨头,在2000年制定了一个目标,即每年增加5%的储量。然而,四家企业都失败了,它们的储备实际上都在下降。从2000年到2010年,四大巨头在上游资本支出上花费了6150亿美元。同期,他们生产了503亿桶油当量,发现了411亿桶油当量的新储量,导致储量替代率为86%,且平均发现和开发成本为每桶油当量14.30美元。2010年至2020年间,上游资本支出飙升至1.15万亿美元。与此同时,这些公司生产了506亿桶油当量,并发现了433亿桶油当量的新储量——与前十年非常吻合。尽管上游资本支出几乎翻了一番,但这些公司仍然无法用新的储备来替代生产。事实上,尽管支出增加,储备替代率仍保持在85%。成效没有显著提高,但寻找和开发新储量的成本几乎翻了一番,从每桶油当量14.30美元增加到26.40美元。监管、法院和激进的ESG股东,都是导致这一结果的重要因素:一面是容易开采的资源已经被开发,另一面是ESG碳中和等外界压力对油气开采的压力增大,资本市场对旧能源避而远之,只会让本不富裕的石油勘探市场面临更强力的供给侧改革。说到这,巴菲特逆势入场逻辑其实已经很清楚了:在油气储量提升十分困难,叠加ESG压力迅速放大的今天,买入了储采比最优,估值吸引的油气公司,待价而沽,巴菲特的行动建立在一个纯粹的供给侧买入逻辑之上。新能源的7尺资本门槛说完了供给侧,再来说说需求侧的问题。令诸多投资人对油气企业驻足不前的问题,一直都是未来需求预期不佳,新能源的技术进步和成本下降让所有的油气企业都有所忌惮:光伏技术发电已经能实现平价上网,而拥有全球最完美光照条件的美国也已经拥有了迅速实现零碳发电的机会。与欧洲对比,美国绝大多数区域年光照时长都超过2000小时,而欧洲则完全相反,大多数区域年光照都在2000小时以下。如果不出意外,在风光条件出色的美国,光伏发电这一低碳新能源本应该像众多ESG投资者所期待的那样迅速铺开,在光照条件最好的地方建立大型集中光伏电站,然后用输电网络进入数百个城市,在黑夜和阴天雨雪天气中用储能设备调峰。这套逻辑从2008年巴菲特入股比亚迪至今,讲了整整14年:完美的自然禀赋,风光平价上网,叠加比亚迪在电池领域的技术,储能技术+智能电网+光伏,未来的电动车和轨道交通,下一个爱迪生和比尔盖茨。但这一切到现在还是没有发生。是哪里出错了?老巴的能源版考虑到巴菲特在能源领域的投资驾轻就熟,巴菲特对美国能源市场的观点往往有常人难以企及的洞见。在致股东的信中,巴菲特指出了一个ESG投资人有意无意忽视的问题:美国的电力网络需要进行大规模改造,最终成本将是惊人的。历史上看,以煤为基础的电厂常常位于靠近巨大的人口中心,然而,风能和太阳能电厂的最佳地点通常位于偏远地区。伯克希尔哈撒韦能源公司?BHE正在建设输电线路,将电力从偏远地区输送到人口中心。但是,这样的远距离输电项目,前期资本开支非常巨大,一家电力公司需要先期投资数十亿美元进去,然后才能产生少量收入。更重要的是,输电线路必须跨越州和其他司法管辖区的边界,每个司法管辖区都有自己的规则和选区。伯克希尔哈萨维能源还需要与数百名土地所有者打交道,与再生能源发电厂和偏远地区电网打交道,执行高复杂度的合同,巴菲特不无戏谑的指出,无论是维护旧秩序的化石能源既得利益,还是充满幻想的新世界ESG投资者,大家都必须要认清现实:美国能源体系的高度本地化和分权化,会让光伏电站的推广进程无限延迟,这是任何新能源技术和禀赋都无法解决的问题。光伏发电所依赖的州际输电线路是一项可以带来数十年稳定回报的投资,向清洁能源的过渡可能对生意有利,但需要无尽的耐心。结语巴菲特的观点其实已经再明白不过了:如果连美国这样的各方面禀赋爆棚的应许之地,向风光发电转型的时间都要以十年为单位计算;那么比亚迪和各种碳中和的王的估值模型中,短期的大量光伏投产和储能需求假设,就难以支撑这些公司的极高估值。站在巴菲特的角度判断,时间变量决定了他选择西方石油而将新能源束之高阁:西方石油的储量都躺在二叠纪的地下,未来还将继续开发,随着全球化的倒退,化石能源在未来10年-20年都有可能面对时不时抽风的短缺和供应链扰动;而作为新能源的代表,比亚迪已经将未来20年的增长折现,体现在比亚迪定价中,而美国碳中和的进度却不以人的意志为转移。行文至此,任谁都看得出来,这并不是一个很难的选择题:时间的沙漏决定了一切。需要明确的是,自石大控股100%股权交割至经控集团之日起至2023年7月15日期间,将无条件地放弃石大控股所持石大胜华8.31%股份所对应的表决权、提名权、提案权。换言之,西海岸国资所间接持有的石大胜华的表决权仅仅只有15%,而不是23%。一旦定增成功,公司具有表决权的股份比例或降低至12%以下。果真的应答了那句高风险高收益,想要更多就要付出更多。华宝基金周晶的华宝标普油气A人民币近十年跌42%,中银基金夏宜冰的中银全球策略跌33%,嘉实基金高峰,何如的嘉实H股指数QDII-LOF跌33%。主动权益类基金中,周谧管理的金信量化精选二季度净申购为42.47亿份,二季度基金回报率为-8.53%。基金经理自2019年8月6日接任以来,回报率为110.81%。基金2020年报显示,个人持有者占比为100%。二季度回报率为负,为何还有如此多的基金申购?

,权威,专业,及时,全面,助您挖掘潜力主题机会!真实处破女在线视频炒股就看金麒麟分析师研报,二级组:郝斌、李依依、冯骏、杨旭、高红、姜时雨、武毓捷真实处破女在线视频基于此,我们对2022年剩下3个季度市场的方向判断是“牛市酝酿期”。其中,“牛市”的判断主要来自于国内宏观经济和金融市场均处于底部位置;“酝酿”的提法主要是考虑到海外的不确定性因素还存在,这些不确定性因素或多或少仍将对A股的走势带来扰动。04巴菲特到底要不要卖比亚迪没有?这个问题其实并不重要。这种问题,只要浮出水面,就是一柄反映投资人内心的魔镜:一面是化石能源立刻出现的短缺,另一面碳中和所亟需的百万亿级的投资。首鼠两端,市场随之呈现非常明显的跷跷板结构——化石能源板块上涨的时候,电新板块就相对低潮,反之亦然。但巴菲特不一样。在鸟瞰芸芸众生的视角里,他能做到魔挡斩魔。西方石油,一个供给侧的纯粹故事和犹犹豫豫的芸芸众生不同,巴菲特更喜欢用仓位完成最真诚的表达:美国证券交易委员会SEC最新的文件显示,伯克希尔哈撒韦在7月5至6日期间,再次花费697,777,920美元增持西方石油股票12,042,470股,买入的价格介于57.26-59.05美元,平均价格为57.94美元/股,也就意味着巴菲特至此已拥有西方石油1.75亿股,约18.7%的股份。在巴菲特5月股东会访谈中,他对西方石油持仓逻辑语焉不详,但他特意提到了石油储量的问题:“目前美国政府有上十亿桶的储量,尽管现在大家可能会觉得,这个国家有这么多石油储备是好事,但仔细想想其实依然不够多——三到五年这些储量就可能没了,你也不知道三五年后会怎样。”这句话给那些细心的抄作业投资人以明确的线索:在几年前,巴菲特带着100亿美金支持的阿纳达科股权争夺战中,西方石油就已经对阿纳达科的未探明储量做了比较保守的估计:合并之后,西方石油+阿纳达科的证实储量达到了35亿桶,但考虑到在二叠纪的未开发地块,西方石油未探明储量与已探明储量的价值已经高达1:1,这意味着并购完成之后未来西方石油将拥有极高的增储潜力。假如与估计一致,未来西方石油证实储量能够翻倍,巴菲特相当于今天就以558亿美金市值和近300亿美金负债的价格,买入了大约70亿桶证实油气储量,每桶证实储量价格在12美金左右。对行业内人士来说,这个数字有其特殊意义:自然资源研究公司GoehringRozencwajgAssociates于2021年10月1日发布了标题为“令人难以置信的萎缩的石油巨头”的研究。他们研究的四个石油巨头,在2000年制定了一个目标,即每年增加5%的储量。然而,四家企业都失败了,它们的储备实际上都在下降。从2000年到2010年,四大巨头在上游资本支出上花费了6150亿美元。同期,他们生产了503亿桶油当量,发现了411亿桶油当量的新储量,导致储量替代率为86%,且平均发现和开发成本为每桶油当量14.30美元。2010年至2020年间,上游资本支出飙升至1.15万亿美元。与此同时,这些公司生产了506亿桶油当量,并发现了433亿桶油当量的新储量——与前十年非常吻合。尽管上游资本支出几乎翻了一番,但这些公司仍然无法用新的储备来替代生产。事实上,尽管支出增加,储备替代率仍保持在85%。成效没有显著提高,但寻找和开发新储量的成本几乎翻了一番,从每桶油当量14.30美元增加到26.40美元。监管、法院和激进的ESG股东,都是导致这一结果的重要因素:一面是容易开采的资源已经被开发,另一面是ESG碳中和等外界压力对油气开采的压力增大,资本市场对旧能源避而远之,只会让本不富裕的石油勘探市场面临更强力的供给侧改革。说到这,巴菲特逆势入场逻辑其实已经很清楚了:在油气储量提升十分困难,叠加ESG压力迅速放大的今天,买入了储采比最优,估值吸引的油气公司,待价而沽,巴菲特的行动建立在一个纯粹的供给侧买入逻辑之上。新能源的7尺资本门槛说完了供给侧,再来说说需求侧的问题。令诸多投资人对油气企业驻足不前的问题,一直都是未来需求预期不佳,新能源的技术进步和成本下降让所有的油气企业都有所忌惮:光伏技术发电已经能实现平价上网,而拥有全球最完美光照条件的美国也已经拥有了迅速实现零碳发电的机会。与欧洲对比,美国绝大多数区域年光照时长都超过2000小时,而欧洲则完全相反,大多数区域年光照都在2000小时以下。如果不出意外,在风光条件出色的美国,光伏发电这一低碳新能源本应该像众多ESG投资者所期待的那样迅速铺开,在光照条件最好的地方建立大型集中光伏电站,然后用输电网络进入数百个城市,在黑夜和阴天雨雪天气中用储能设备调峰。这套逻辑从2008年巴菲特入股比亚迪至今,讲了整整14年:完美的自然禀赋,风光平价上网,叠加比亚迪在电池领域的技术,储能技术+智能电网+光伏,未来的电动车和轨道交通,下一个爱迪生和比尔盖茨。但这一切到现在还是没有发生。是哪里出错了?老巴的能源版考虑到巴菲特在能源领域的投资驾轻就熟,巴菲特对美国能源市场的观点往往有常人难以企及的洞见。在致股东的信中,巴菲特指出了一个ESG投资人有意无意忽视的问题:美国的电力网络需要进行大规模改造,最终成本将是惊人的。历史上看,以煤为基础的电厂常常位于靠近巨大的人口中心,然而,风能和太阳能电厂的最佳地点通常位于偏远地区。伯克希尔哈撒韦能源公司?BHE正在建设输电线路,将电力从偏远地区输送到人口中心。但是,这样的远距离输电项目,前期资本开支非常巨大,一家电力公司需要先期投资数十亿美元进去,然后才能产生少量收入。更重要的是,输电线路必须跨越州和其他司法管辖区的边界,每个司法管辖区都有自己的规则和选区。伯克希尔哈萨维能源还需要与数百名土地所有者打交道,与再生能源发电厂和偏远地区电网打交道,执行高复杂度的合同,巴菲特不无戏谑的指出,无论是维护旧秩序的化石能源既得利益,还是充满幻想的新世界ESG投资者,大家都必须要认清现实:美国能源体系的高度本地化和分权化,会让光伏电站的推广进程无限延迟,这是任何新能源技术和禀赋都无法解决的问题。光伏发电所依赖的州际输电线路是一项可以带来数十年稳定回报的投资,向清洁能源的过渡可能对生意有利,但需要无尽的耐心。结语巴菲特的观点其实已经再明白不过了:如果连美国这样的各方面禀赋爆棚的应许之地,向风光发电转型的时间都要以十年为单位计算;那么比亚迪和各种碳中和的王的估值模型中,短期的大量光伏投产和储能需求假设,就难以支撑这些公司的极高估值。站在巴菲特的角度判断,时间变量决定了他选择西方石油而将新能源束之高阁:西方石油的储量都躺在二叠纪的地下,未来还将继续开发,随着全球化的倒退,化石能源在未来10年-20年都有可能面对时不时抽风的短缺和供应链扰动;而作为新能源的代表,比亚迪已经将未来20年的增长折现,体现在比亚迪定价中,而美国碳中和的进度却不以人的意志为转移。行文至此,任谁都看得出来,这并不是一个很难的选择题:时间的沙漏决定了一切。需要明确的是,自石大控股100%股权交割至经控集团之日起至2023年7月15日期间,将无条件地放弃石大控股所持石大胜华8.31%股份所对应的表决权、提名权、提案权。换言之,西海岸国资所间接持有的石大胜华的表决权仅仅只有15%,而不是23%。一旦定增成功,公司具有表决权的股份比例或降低至12%以下。果真的应答了那句高风险高收益,想要更多就要付出更多。华宝基金周晶的华宝标普油气A人民币近十年跌42%,中银基金夏宜冰的中银全球策略跌33%,嘉实基金高峰,何如的嘉实H股指数QDII-LOF跌33%。主动权益类基金中,周谧管理的金信量化精选二季度净申购为42.47亿份,二季度基金回报率为-8.53%。基金经理自2019年8月6日接任以来,回报率为110.81%。基金2020年报显示,个人持有者占比为100%。二季度回报率为负,为何还有如此多的基金申购?